片仔癀的增长焦虑:成本激增业绩增速持续收窄 金融属性破灭?合同负债首次同比下降

- 财经

- 2024-10-21 19:21:02

- 621

炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

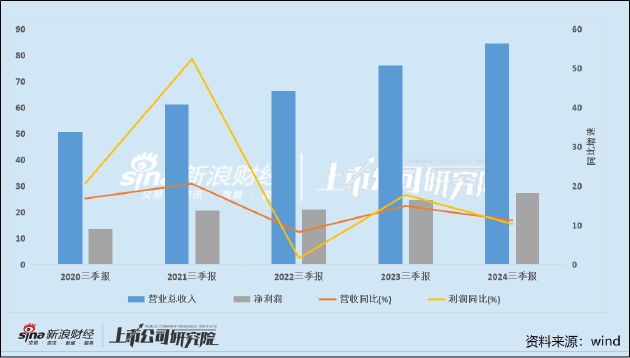

10月18日晚间,片仔癀发布2024年第三季度业绩报告。公告显示,报告期内公司实现营业收入84.5亿元,同比增长11.19%;实现归母净利润26.87亿元,同比增长11.73%。从业绩增速看,2024年前三季度公司营收、净利润增速在近五年间仅高于2022年同期。

业绩是否与估值错配?成本激增业绩增速持续收窄

2021年,针对市场炒作片仔癀锭剂零售价格的现象,公司采取一系列措施抑制投机行为。自2021年6月起,片仔癀大幅提高产品供应量,同时加大线上销售比例。受此影响,公司2021年前三季度扣非净利润同比增长51.85%,第三季度单季度扣非净利润同比增长92.51%,导致当年业绩基数较高。

因此从整体来看,2024年公司营收、利润虽实现同比两位数的稳健增长,但增速已呈现逐年放缓的趋势。2020年-2024年前三季度,公司营收同比增速分别为16.78%、20.55%、8.25%、14.88%、11.19%;同期利润同比增速分别为20.67%、52.34%、1.56%、17.73%、10.29%。

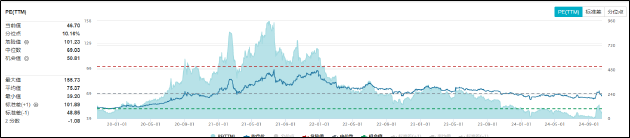

结合估值水平来看,片仔癀的业绩增速或已难以匹配其高估值。Wind数据显示,2021年至今,公司估值虽有所下降,但仍然维持在45-50倍PE的高位。在净利润增速不断收窄,已逼近个位数的背景下,增长与估值的错配问题仍需关注。

从业绩增速放缓的动因来看,市场需求不足以及生产成本持续走高是影响公司业绩增长的主要因素。其中,成本压力主要来自中药材原料价格的不断上涨,特别是天然牛黄等核心原料,其价格在过去几年持续走高,对公司的成本产生了较大影响。

据中药材天地网数据显示,天然牛黄的价格从十年前的20万每公斤缓慢上升到50万每公斤附近,接着从2023年开始,行情出现爆发式的增长。2023年1月-2024年1月,天然牛黄价格已由57万左右一公斤暴涨至140万一公斤。截至2024年10月份,价格已进一步增至约165万一公斤。

原材料成本的激增从公司财务数据中也有所体现,根据公告披露,前三季度,片仔癀肝病用药主营业务成本增长率为60.98%;心脑血管用药主营业务成本增长率为60.11%;医药制造业主营业务成本增长率为60.08%,均大幅高于营收增速。报告期内,公司购买商品、接受劳务支付的现金高达63.44亿元创历史新高,同比大增82.87%。

成本的大幅走高显著侵蚀了片仔癀的利润空间,公司毛利率显著承压。报告期内,公司毛利率为45.54%,同比下降2.98个百分点。其中医药制造业毛利率为66.89%,同比大幅下降8.35个百分点。

金融属性破灭?合同负债首次同比下降

由于片仔癀兼具药物、高端消费品的双重属性,受众人群较为固定且对价格变动不敏感。因此,提价策略一直被认为是公司向下传导成本压力、保证业绩稳健增长的重要手段。例如,2005年,在出厂价和零售价均提升5元的背景下,片仔癀收入同比增长65.2%;在2020年提价后,公司2021年的收入同比增长23.20%,净利润同比增长45.49%。

2023年,片仔癀再次涨价,且是历史上调整幅度最大的一次,但从业绩表现看,曾屡试不爽的提价策略却出现失灵迹象。2023年5月,片仔癀锭剂国内市场零售价格从590元/粒上调到760元/粒,供应价格相应上调约170元/粒;海外市场供应价格相应上调约35美元/粒。然而,从涨价的效果来看,结果不尽如人意。2023年,公司全年营收及净利润仅增长15.42%和12.59%;2024年前三季度,公司营收、净利润增速进一步收窄至11.19%、11.73%。

提价策略失效的原因一方面在于宏观经济增长放缓,高端消费品市场普遍出现消费降级现象。另一方面则在于市场库存或已出现承压迹象。事实上,除了消费、医疗之外,由于产品生产材料具有稀缺性,片仔癀本身还具备一定投资属性,市场中不乏囤货居奇的“黄牛”。在2021年片仔癀“一粒难求”之时,在部分网售渠道和黄牛手中,每粒单价最高至1500元,而当时的官方指导价还是590元。

如今,这一火热情况也不复存在。据媒体报道,针对片仔癀锭剂的回收价格,有“黄牛”最低报出了400元的单粒价格,与760元的官方指导价相比近乎腰斩。还有“黄牛”表示,如果是2023年或者2024年的货,单价可以到480元,但2022年的只能给到450元。

回收价格的大幅下降只是市场库存走高的一个缩影,而公司合同负债的大幅下降则指向下游经销商承接货物的意愿或已出现减弱迹象。三季报显示,片仔癀报告期内合同负债(预收货款)为0.66亿元,同比下降22.69%,为近五年来首次出现同比下降。

主营业务持续承压之下,片仔癀也曾试图通过拓展业务寻求破局。2024年8月,公司拟斥资2.54亿元向关联方漳州国投公司收购漳州市明源香料有限公司。根据公告披露的资产评估情况,明源香料自身并无营收,核心资产为漳州水仙药业30%的股权投资。

水仙药业旗下的“水仙牌”风油精是国内首款风油精产品,也是公司最主要的核心产品。2022年、2023年,水仙药业营业收入分别为2.83亿元和3.06亿元,净利润分别为3502.73万元和4700.82万元,现金分红分别为1000万元、2000万元。

从利润规模及分红额来看,收购水仙药业30%的股权相对于片仔癀的体量而言影响十分有限,且赛道缺乏增长预期及业务护城河。最终,该项关联收购在上交所下发监管函后被暂缓执行。业务拓展无果而终,面对增长焦虑,片仔癀未来将如何破局?

上一篇:港股市场:49只股票创52周新高

下一篇:发生了什么?集运欧线飙涨15%!

发表评论