9月企业盈利下滑近三成的背后

- 财经

- 2024-10-28 02:06:06

- 582

炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

9月企业盈利下滑近三成的背后 【国盛宏观熊园(金麒麟分析师)团队】

来源:熊园观察

国盛证券首席经济学家,熊园 博士

国盛证券宏观分析师,刘安林(金麒麟分析师)

事件:1-9月规模以上工业企业利润同比-3.5%,前值0.5%;9月当月-27.1%,前值-17.8%。

核心结论:鉴于9月底以来一揽子增量政策相继出台,预计四季度企业盈利有望修复、但整体水平可能延续偏弱,也即9月企业盈利同比-27.1%、大概率触底;短期紧盯本轮财政扩张的实际力度(11月4-8日人大常委会会议应会揭晓)。

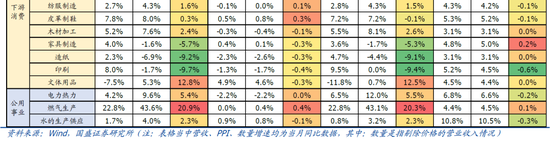

1、整体看,9月工业企业利润单月同比进一步下滑至-27.1%(8月为-17.8%),再创2012年有数据以来次低(仅高于2020年3月),基数回升外,直观原因是产品出厂价格回落、营业成本上升导致利润率下降,本质原因还是需求不足。

2、具体看,9月工业企业盈利特征如下:

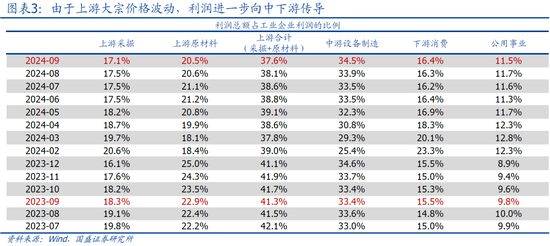

>上下游看:由于上游大宗价格波动,利润进一步向中下游传导,设备制造、消费品制造行业利润占比回升;

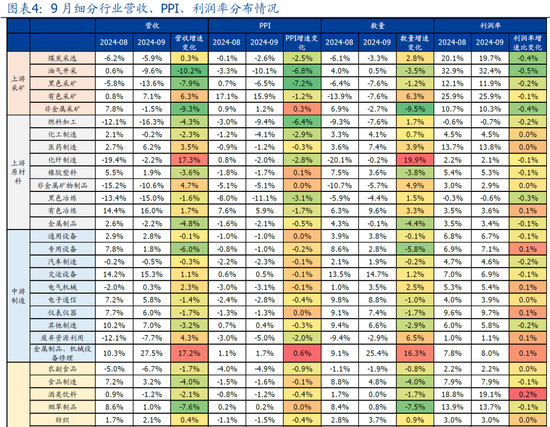

>分行业看:9月景气度偏高的行业仍然集中在高端制造、公用事业等领域,上游原材料、地产链、部分下游消费相关行业盈利和景气度均偏弱;

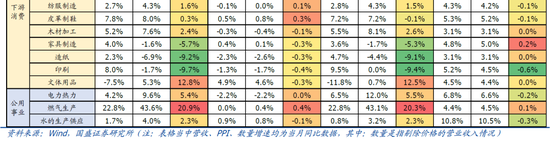

>库存端看:工业企业产成品库存同比增速进一步回落;

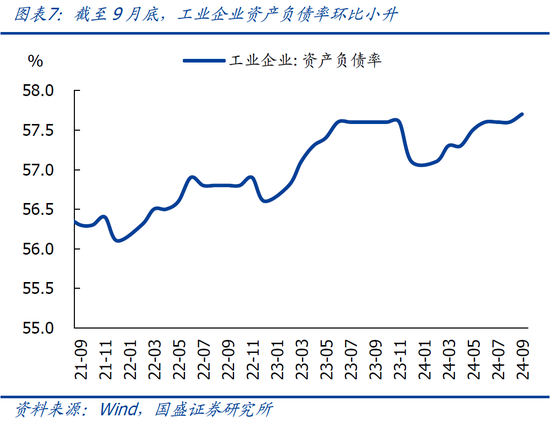

>杠杆率看:工业企业资产负债率再度小升;

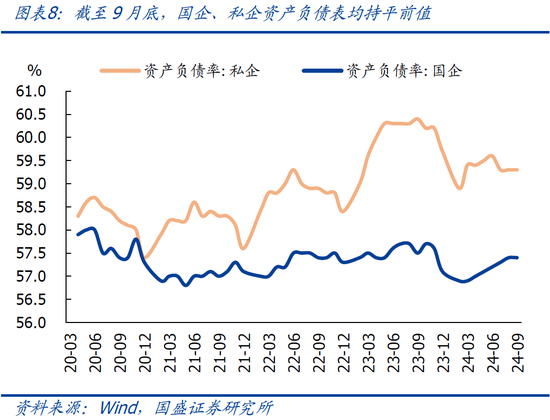

>所有制看:国企、私企盈利均明显回落,回款、杠杆等均保持平稳。

报告正文:

1、整体看,9月规上工业企业利润同比下滑近3成,直观原因是价格拖累,本质原因还是需求不足。具体看:1-9月规上工业企业利润同比-3.5%、前值0.5%;9月单月同比-27.1%(8月为-17.8%),创2012年有数据以来次低(仅高于2020年3月的-34.9%);按照我们测算,9月规上工业企业利润环比增4.0%,创近10年同期次低(仅高于2017年同期)。归因看,9月工业企业利润进一步走弱,基数回升之外,直观原因有二:一是由于需求不足、产品出厂价格显著回落,加上营业成本上升,导致利润率显著走低;二是营业收入增速回落。如果按照“利润=营收*利润率”的分析框架拆分:

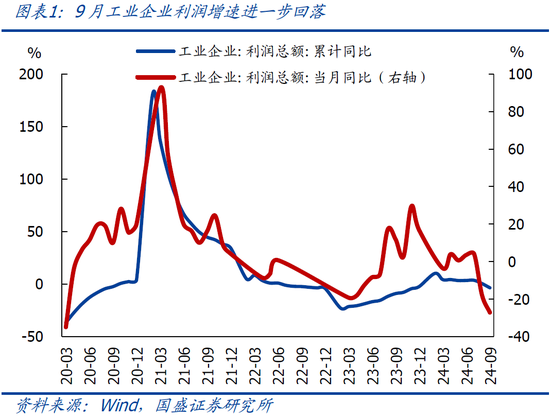

>营收方面,1-9月规上工业企业利润营收同比增2.1%、前值2.4%,其中:按照我们测算,9月单月营收同比约为0.7%。如果将营收按量、价拆分:9月工业增加值同比5.4%、前值4.5%,增速有所回升;PPI同比-2.8%、前值-1.8%,表明数量因素仍是工业营收的主要支撑,价格拖累加剧。

>利润率方面,1-9月营业收入利润率约为5.27%,续创2013年有数据以来同期新低,环比1-8月下降0.07个百分点,同比下降0.35个百分点,背后反应的是工业产成品出厂价格回落、营业成本上升的影响,本质仍是需求不足。

2、综合看,鉴于9月底以来一揽子增量政策相继落地,预计四季度企业盈利有望修复、但整体水平可能延续偏弱,换言之,9月企业盈利大概率触底。往后看,年内工业企业利润可能延续偏弱,主因有二:一是Q4工业企业利润基数将进一步回升(2023年1-9月累计同比为-9.0%,1-12月累计同比为-2.3%);二是按照模型推演,年内PPI可能延续低位震荡、Q4中枢可能维持-2.5%左右,价格因素可能继续拖累营收和利润率。需注意的是,鉴于9月底以来一揽子增量政策相继落地,预计四季度相比三季度应有所改善,短期紧盯本轮财政扩张的实际力度(11月4-8日召开的人大常委会会议应会揭晓)。

3、结构看,关注上下游、分行业、库存端、所有制、杠杆率等5大信号

1)上下游看:由于上游大宗价格波动,利润进一步向中下游传导,设备制造、消费品制造行业利润占比回升。1-9月上游(采掘+原材料)利润占比进一步回落0.5个百分点至37.6%,其中:采掘行业利润占比下降0.3个百分点至17.1%,可能跟9月煤炭等大宗商品价格下跌有关;原材料加工行业利润占比回落0.2个百分点至20.5%。中游设备制造行业利润占比续升0.6个百分点至34.5%,主因交运设备、通信电子、新能源汽车等高端制造行业盈利韧性。下游消费品制造相关行业利润占比延续小升0.1个百分点至16.4%,公用事业利润占比回落0.2个百分点至11.5%。

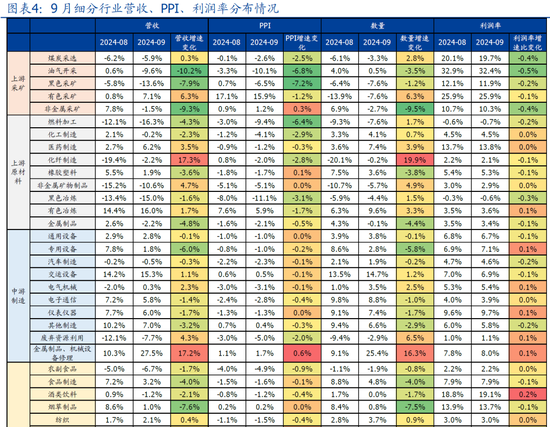

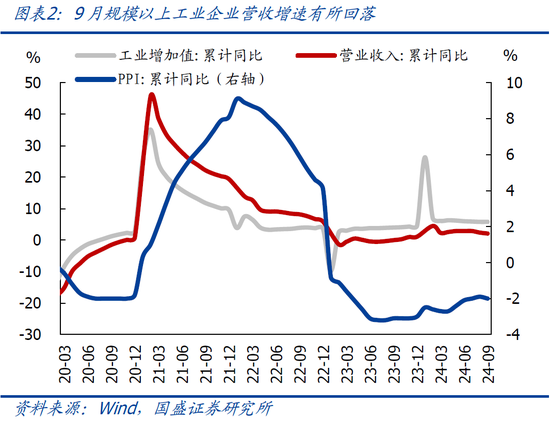

2)分行业看:9月景气度偏高的行业仍然集中在高端制造、公用事业等领域,上游原材料、地产链、部分下游消费相关行业盈利和景气度均偏弱。

>如果以剔除价格的销售数量增速来衡量行业景气度,销售数量同比增速偏高的行业包括:燃气生产、交运设备、电力热力、有色冶炼、通信电子、木材加工等;销售数量同比增速偏低的行业主要包括:石油、煤炭等燃料加工,黑色采矿、有色采矿、非金属矿物制品,造纸,黑色冶炼,煤炭采选等。

>利润增速角度看,39个细分行业中,9月实现利润正增的共有8个,相比8月实现利润正增的行业数量进一步下降。其中,涨幅靠前的行业包括:家具制造(33.8%)、电气机械(31.4%)、有色采矿(29.8%)、交运设备(17.5%)、燃气生产(15.7%)、有色冶炼(7.6%);跌幅靠前的行业仍然集中在中上游原材料、以及下游消费品相关行业,包括:黑色冶炼(-314.1%)、石油煤炭燃料加工(-167.6%)、非金属矿物制品(-55.5%)、化纤(-45.2%)、化工(-30.1%)、农副食品加工(-44.6%)、茶酒饮料(-52.4%)、造纸(-42.6%)等。

3)库存端看:工业企业产成品库存同比增速进一步回落。1-9月规上工业企业产成品库存同比增速续降0.5个百分点至4.6%;剔除价格的实际库存同比增速回落0.3个百分点,符合我们前期判断(详见前期报告)。继续提示:按照典型库存周期推演,当前已是补库阶段;然而,由于需求不足、企业预期偏弱,本轮补库周期可能偏弱、过程可能也有反复。

4)杠杆率看:工业企业资产负债率再度小升。截至9月底,工业企业资产负债率小升0.1个百分点至57.7%,其中:资产同比增4.7%,估算环比0.8%,仍然弱于2017-2023年同期环比均值1.0%;负债同比增4.7%,估算环比0.9%,同样低于2017-2023年同期环比均值1.0%。

5)所有制看:国企、私企盈利均明显回落,回款、杠杆等均保持平稳。盈利看,由于基数回升,1-9月国企、私企盈利分别同比-6.5%、-0.6%,相比前值分别回落5.2、3.2个百分点。回款看,截至9月底,私企应收账款回收期回落0.7个百分点至67.7天,相比国企和2023年同期分别偏长14.9天、4.0天。杠杆看,截至9月底,国企、私企资产负债率均持平前值57.4%、59.3%,国企、私企杠杆之差维持1.9个百分点。

发表评论