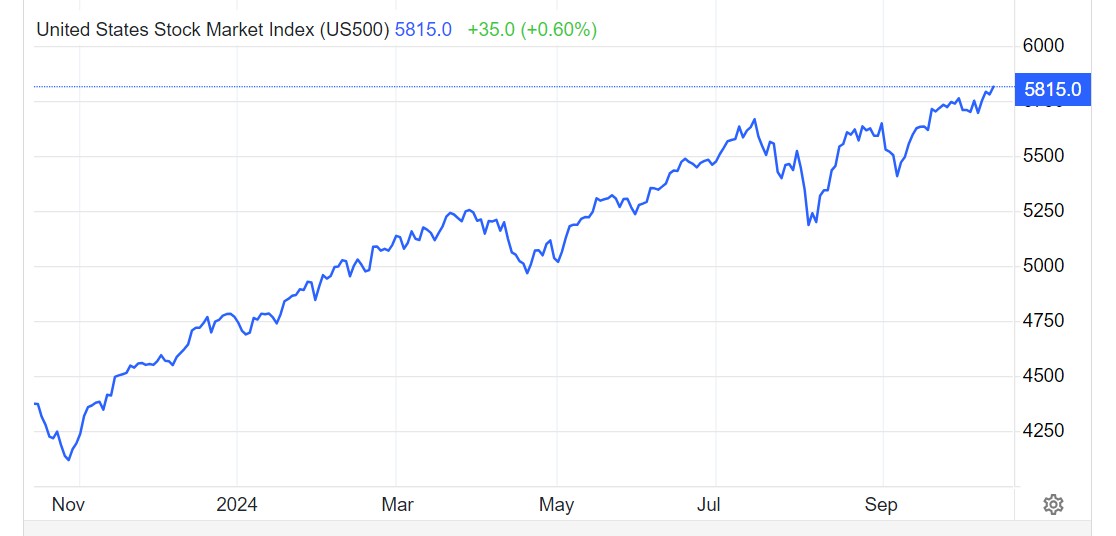

标普500指数今年第45次创下新高 但有一股势力押注大跌降至

- 新闻

- 2024-10-12 12:24:07

- 828

现在拍下一张关于美国金融市场的快照,呈现出一幅无比健康的画面:股市不断创下历史新高,公司债券价格没有出现令人担忧的迹象,大宗商品在全球经济乐观情绪的推动下保持活跃交易。但如果有专注于市场的“导演”深入市场进行探究,前景很快就会变得模糊。除了所有外在的乐观看涨情绪外,波动性衡量指标趋于扩张在几乎所有资产类别中都是一个同样重要的话题。

比如,在此前8月和9月市场形势急转直下,变得对股债等交易不利时,华尔街交易员们措手不及,纷纷涌入对冲市场——推动对冲成本以及波动性衡量指数几乎与市场本身一样快地上涨。

而如今美股屡创新高之际,这种对冲热潮却正在各种资产上创造出不同寻常的轮廓。在其中一个例子中,美国股票和国债市场的波动性衡量指数刚刚限制了今年股债市场两次较大规模的周涨幅。上涨使得两个市场的波动性恐惧指标都达到了20多年来的最高水平——尤其是与标普500指数创下历史新高的其他时期相比,意味着交易员们对于接下来股债行情的相对谨慎立场,并且推动一些交易员采取对冲措施应对可能即将来临的下跌。

总而言之,由于下个月的美国总统大选、美联储政策轨迹因经济数据而产生不确定性以及最近的金融市场创伤令交易员们愈发谨慎,华尔街一些投资机构对于后市股债等市场行情的担忧情绪仍然高涨。

来自加拿大皇家银行资本市场(RBC Capital Markets)的衍生品策略主管艾米·吴·西尔弗曼表示:“不得不说一些低概率、非常糟糕的事件发生的可能性在升高。”“8 月份 VIX指数因日元平仓风波而猛烈飙升后,美国股票市场已经恢复正常并创下新高。然而,潜在的担忧情绪仍然居高不下。”

虽然包括股债在内的跨资产价格在投资者们近期焦虑时经常出现上涨,但现在的情况尤其极端,看涨和看跌的情绪都同样非常明显,基本上各自占比50%。美股基准指数——标普500指数已连续五周上涨,在过去九周中的八周以周涨幅收尾,尤其是在摩根大通和富国银行开启美股新一轮财报季,且它们的业绩均超过市场预期后,标普500指数在周五收于今年第45个历史新高,盘中则达到历史最高点位5822.13。在债券市场,美国投资级债券利差则创下三年多来最小幅度。

然而,由于8月初和9月全球金融市场暴跌的阴影难以消除,衡量投资者们紧张程度的指标正显示出谨慎的读数,这在股票市场的牛市时期是非常罕见的。

统计数据显示,自本月初以来,股票市场恐慌指标——芝加哥期权交易所波动率指数(即VIX指数)和美债市场恐慌指标——洲际交易所美国银行MOVE指数( ICE BofA MOVE)均大幅上涨。美国银行 (Bank of America Corp.) 编制的全球跨资产风险指标达到了今年的第二高水平,仅次于8月初市场抛售的规模,那次抛售在几天内抹去了全球股票价值数万亿美元。该指标追踪全球股票、利率、货币和大宗商品市场的压力,并衡量期权所隐含的未来价格波动。

换句话说,虽然现在美国股债市场一片平静,但过去的冲击效应以及充满不确定的未来前景正在严重影响投资者们的情绪,并且已经有一批资金在为美股市场下跌做好充足的准备工作。

对夏季混乱感到震惊的交易员们正在应对陷入僵局的美国总统竞选、中东局部战争以及仍在扩张的美国经济,然而美国经济能否成功“软着陆”继续引发市场疑虑,比如本周的失业金申请数据近几周以来首次高于预期。

与此同时,越来越多投资者认为,美联储主席鲍威尔领导的美联储可能不太倾向于立即为美国经济注入新的活力。周四公布的数据显示,消费者通胀高于预期,上周美国就业报告井喷,导致交易员解除对2024年继续降息50个基点的押注力度。今年具有FOMC投票权的亚特兰大联储主席拉斐尔·博斯蒂克甚至表示,他愿意在下个月跳过另一次降息。

“市场上几乎有一种不信任感,”Academy Securities宏观策略主管彼得·奇尔表示。“隔夜市场发生了一些大动作。投资者确实存在很多担忧,但股市总体上呈上升趋势。我们在此期间也经历了几次快速下跌。”

“空军们”摩拳擦掌,欲卷土重来

在投资者连续五个月推动同步上涨之后,债券和股票的“空军们”——即空头头寸也有正在重建的明显迹象。根据IHS Markit的数据,看跌SPDR S&P 500 ETF Trust的(即标普500指数ETF)赌注已达到其已发行股票规模的2.4%,高于本月初的四年低点1.6%。同样,iShares 20+ 年期美国国债 ETF 的空头比率在8月份曾经创下 15个月以来的新低,但目前已升至 1% 以上。

期权市场统计数据显示,在美股持续牛市行情之际,投资者们对美国股市大跌的对冲保护需求却愈发旺盛,尾部风险对冲措施达到过去两年罕见的水平。追踪债券市场波动性的MOVE指数飙升至1月以来的最高水平,而原油市场的类似指标则飙升至两年未见的水平。自8月以来,iShares iBoxx 投资级公司债券ETF的隐含波动率相对于实际价格波动有所上升,这是交易员为损失保险买单的最新迹象。

在过去一个月,10年期美国国债收益率上涨了40个基点以上,标普500指数顶着美债收益率上行的重压上涨了约3%,这是自2022年4月以来从未见过的反弹壮举——即10年期美债收益率与美股趋同,通常来说美股上行期间美债收益率下行或者横盘震荡。

来自哥伦比亚Columbia Threadneedle Investments的投资组合经理埃里卡·马斯迈耶表示:“尽管存在一些宏观和微观层面的风险,但市场一直非常强劲。”“随着我们接近选举最高峰期和下一次美联储利率决定,看到回调我们不会感到惊讶。”

除了美国大选以及美联储货币政策,财报季也是市场面临的下一个重大考验,标普500指数的整体市盈率已升至2021年以来的最高水平。虽然华尔街分析师们预计第三季度整体利润将增长4%,为一年来最低增速,但投资者仍非常关注财报,尤其是在标普500指数占据高权重的美股七大科技巨头的财报。Bloomberg Intelligence编制的数据显示,华尔街分析师们普遍预计明年标普500成分公司整体利润增幅将加快,有望将加速至14%。

“投资者表现出了极度的乐观情绪,虽然估值非常高。”来自JonesTrading的首席市场策略师迈克尔·奥罗克表示。“经济数据强劲,而且美联储FOMC上一个月激进的宽松立场助长了投资者们的过度自信。”

发表评论