福建德尔账面“不差钱”仍要募资30亿元:神秘自然人巨额代持突击还原 实控人亲戚低价入股|IPO高募资

- 体育

- 2024-11-15 20:00:04

- 252

炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

系列文章:(1)丘钛微 (2)友升股份 (3)美科股份 (4)永杰新材 (5)恒润达生 (6)福建德尔

出品:新浪财经上市公司研究院

作者:IPO再融资组/郑权

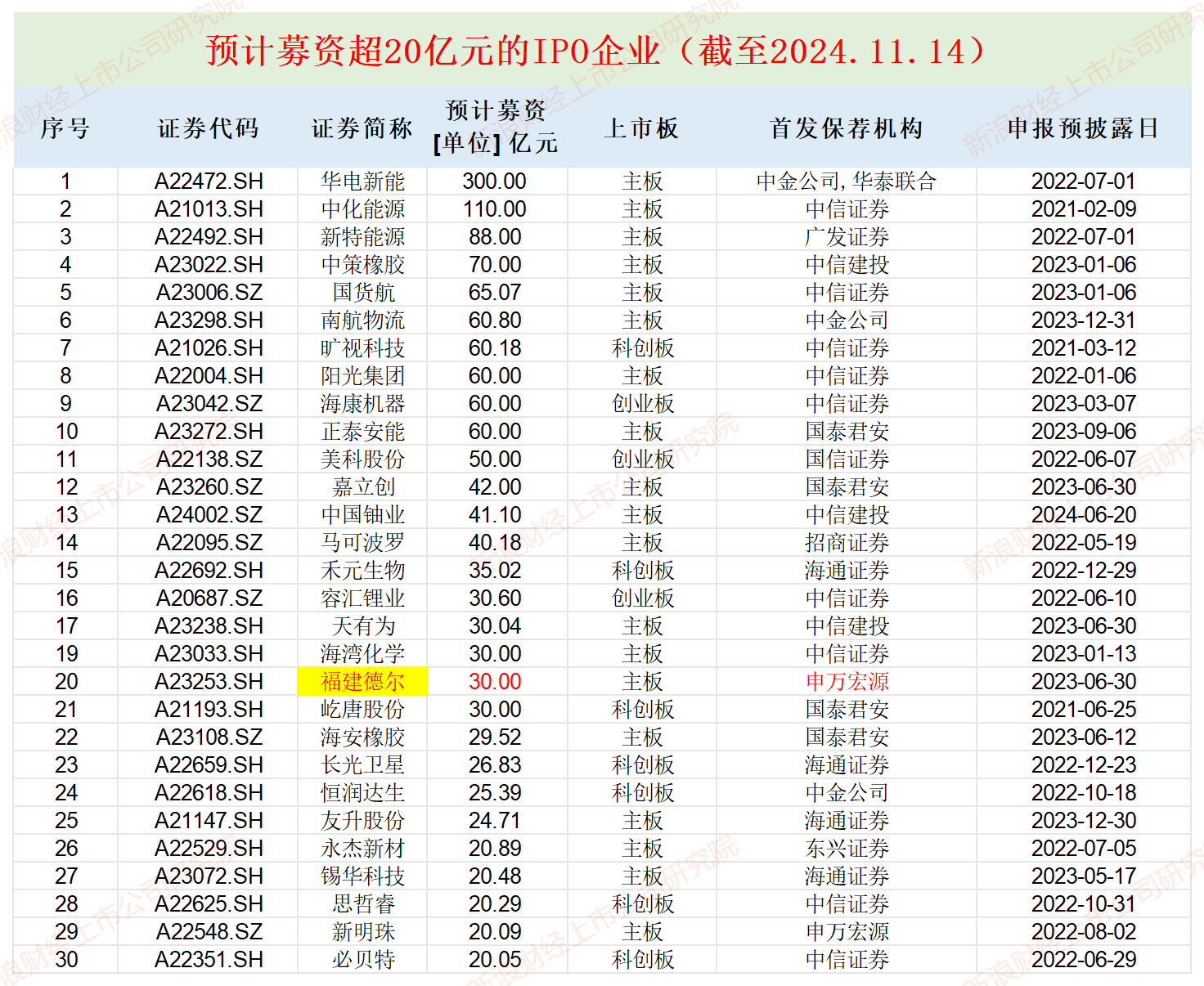

截至11月14日,A股排队IPO企业中预计募资额超过20亿元的有30家,超过30亿元的有21家,超过50亿元的有11家,超过100亿元的有两家(分别是华电新能、中化能源)。

其中, 福建德尔科技股份有限公司(下称“福建德尔”)拟募资30亿元,对应的公司估值200-300亿元,但公司账面并“不差钱”。

报告期内,福建德尔通过“低价”股权激励为实控人及部分核心技术人员造富,需计提的股权支付费用高达1.16亿元。申报IPO前夕,公司还有多名神秘自然人“被代持”的巨额股份突击还原,账面财富高达两、三亿元,但疑点重重。此外,福建德尔的间接股东中还有实控人的几位亲戚,IPO预估值高达三、五亿元,较入股时赚得盆满钵满。简言之,福建德尔IPO不仅是高募资之旅,还是大股东及其亲属、神秘股东、部分核心员工的财富盛宴。

账面“不差钱”仍巨额募资

招股书显示,福建德尔的主营业务是氟化工基础材料、新能源锂电材料、特种气体和半导体湿电子化学品等多系列含氟新材料的研发、生产和销售。

2020-2022年,福建德尔分别实现营业收入4.44亿元、12.55亿元、16.98亿元,分别实现归母净利润0.08亿元、3.03亿元、2.21亿元,分别实现扣非归母净利润-0.10亿元、2.81亿元、1.76亿元。

2020年,福建德尔的扣非净利润还是亏损状态,2021年扭亏后2022年又大幅下降37.25%。在盈利不稳定的情况下,福建德尔计划募资30亿元,分别用于年产200吨电子级三氟化氯生产线等7个募投项目。

事实上,福建德尔账面并不“缺钱”。截至2022年年末,福建德尔账面上的货币资金为5.1亿元,交易性金融资产为11.69亿元,其他流动资产中的保本保收益型理财产品金额为0.9亿元,三者合计17.69亿元。并且,公司账面上有息负债金额很少,2022年末仅有1.13亿元。

此外,福建德尔的资产负债率也不高,2020-2022年的数据分别为27.3%、28.49%、14.5%,2022年大幅下降至15%以下。这说明,福建德尔不仅账面“不差钱”,负债压力也很小,因此巨额募资的必要性有待商榷。

“低价”股权激励造富核心管理层 实控人亲戚低价入股共享财富盛宴

此次IPO,福建德尔计划公开发行股票的数量不低于115,420,403股且不超过183,314,756股,不低于发行后总股本的 10%且不超过15%。根据IPO预计募资30亿元计算,福建德尔IPO预估值在200亿元——300亿元之间,较最后一轮增资增长了25亿元到125亿元。

招股书显示, 福建德尔报告期内进行了A轮和B轮融资,2022年8月在B轮融资后估值达到了175亿元,较2021年8月A轮融资时激增131亿元。

随着估值暴增,福建德尔的原始股东、实控人亲属、“低价”获得股权激励的核心人员将赚得盆满钵满。

2022年8月3日,福建德尔的持股平台福建省龙岩市翊科投资中心(有限合伙)(下称“龙岩翊科”)成立,8月5日公司股东大会通过龙岩翊科股权激励的方案。

招股书显示,龙岩翊科认购福建德尔的股份数量为512.08万股,增资的价格为1.30元/注册资本,而同期外部股东增资价格为17.09元/注册资本,龙岩翊科的增资价格低于同期外部股东价格的92%,价格十分之低。

尽管目前的法规对拟IPO企业的超低价股权激励明令禁止,尤其是龙岩翊科还属于低级突击入股,但如此之低的价格可以说是为这部分高管和员工启动了“印钞机”。

2022年8月,龙岩翊科总共花费665.7万元获得512.08万股股份,如果福建德尔IPO成功,龙岩翊科这部分股权估值在8392万元——13,309万元之间,账面财富增值1160%-1899%,最高可能增值近20倍。

招股书显示,龙岩翊科的股东包括福建德尔实控人之一、董事长兼CEO华祥斌 ,占股40%;还包括核心技术人员刘奕丰(核心技术人员)、邱建铭、任建业、艾合买提·艾尔肯,四人合计占股60%。

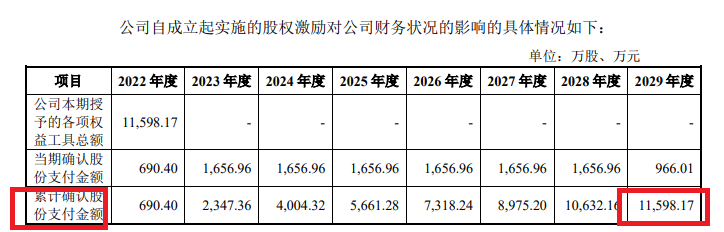

实控人华祥斌及部分核心人员通过股权激励低价拿到福建德尔股权,在公司IPO后赚得盆满钵满,但因为入股价过低,导致公司将计提1.16亿元股份支付费用,这将减少同样金额的账面利润。

不仅核心高管通过股权激励造富,公司三位实控人的亲戚都通过上杭联芯等低价入股,间接持有福建德尔股份。

截至IPO发行前,上杭联芯持有福建德尔47,50万股股份,占总股份的4.57%,为第三大股东。根据招股书及天眼查等公开信息,上杭联芯或其关联方早在2019年就开始入股福建德尔,入股价1-2元之间,相当部分入股价应为1元/注册资本。

颇值一提的是,福建德尔实控人之一、董事长、首席执行官华祥斌的弟弟华志武通过上杭联芯间接持有1050万股福建德尔股份,直接持有福建德尔833.29万股股份,合计持有1,883.29万股股份。福建德尔另一位实控人、副董事长赖宗明的弟弟赖茂根通过源石福芯间接持有公司49.75万股股份。福建德尔第三位实控人、董事兼副总裁黄天梁的弟弟黄华华通过上杭联芯间接持有 公司140万股股份。

根据公司IPO预估值200亿-300亿元计算,福建德尔三位实控人的弟弟待公司上市后都将成为千万元甚至超亿元的富翁,如华祥斌的弟弟华志武,其持有股权的IPO预估值约3.08亿元—— 4.8亿元之间,较两、三千万元的入股成本可以说是暴赚。

神秘自然人巨额代持突击还原 真实性有待商榷

除了实控人及部分核心人员突击低价股权激励、实控人亲戚低价入股暴赚,福建德尔的股东中还有神秘自然人股东在IPO申报前夕“现身”,代持时间之久、金额之大值得关注。

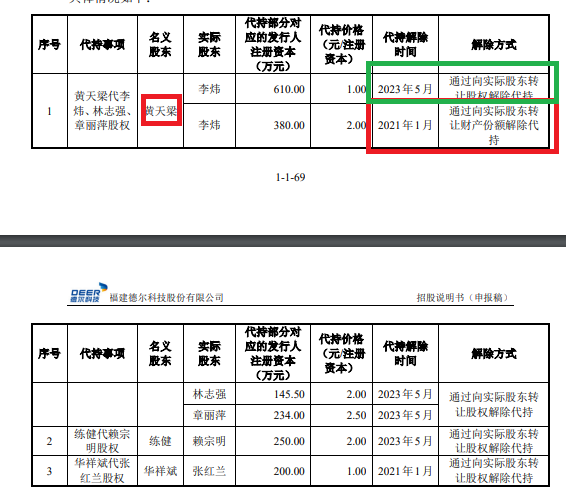

招股书显示,福建德尔实控人之一黄天梁曾代自然人李炜代持990万元注册资本,2023年5月还原了610万股,2021年还原了380万股。

按照IPO预估值200亿元计算,李炜990万元注册资本的估值约为1.62亿元,较1370万元的“入股成本”暴赚近1.5亿元(注:李炜后来转让了380万元份额)。

但黄天梁代李炜持股的合理性有待商榷,存在疑点。招股书显示,2014年6月,德尔有限成立,注册资本为 5,000万元,其中黄天梁认缴出资额600万元,代李炜持有德尔有限注册资本150万元;(b)2018年6月,德尔有限注册资本由5,000万元增加至 20,000万元,黄天梁认缴出资额1,800万元,代李炜持有德尔有限注册资本460万元;(c)黄天梁与李炜于2019年8月签署协议,约定黄天梁将其持有的对应德尔有限注册资本380万元按照 2元/注册资本的价格转让给李炜,由黄天梁代为持有该部分股权,并登记在黄天梁名下。

福建德尔表示,基于对黄天梁的信任及对德尔有限管理团队的认可且看好公司的发展前景,李炜拟入股;但是由于当时德尔有限已经设立,为维持创立之初的股权、经营结构稳定,黄天梁不便于对外转让股权,因此李炜与黄天梁约定由黄天梁代李炜持有福建德尔股份。

福建德尔的解释存疑,一是公司2014年6月成立时,黄天梁就已经替李炜代持150万元注册资本,何来“但是由于当时德尔有限已经设立”之说?二是2021年1月,黄天梁通过向李炜转让380万元的注册资本解除部分代持,为何不将610万元注册资本同时解除代持?

李炜是何方神圣?招股书语焉不详,只是记载其部分身份证号码及其出生年月。

此外,黄天梁还替自然人林志强、章丽萍代持福建德尔股份,合计379万股,还原的时间正好是公司递交IPO申请前一个月,十分巧合。

福建德尔另一位实控人华祥斌曾替自然人张红兰代持200万股股份,2021年解除代持。练健曾替赖宗明代持250万股股份,同样是在2023年5月解除,即公司递交上市前一个月。

发表评论